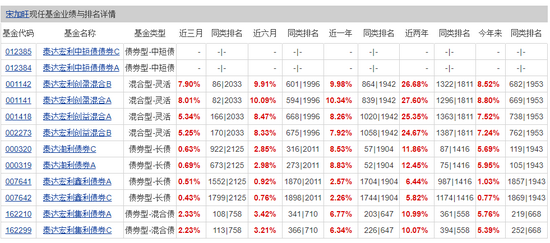

在此背景下,泰达宏利基金总经理助理兼固收投资总监宋加旺成了值得关注的一位“宝藏基金经理”。宋加旺自今年年初开始亲自担任“固收+”类产品基金经理,代表性产品包括二级债基泰达宏利集利基金、灵活配置型混合基金泰达宏利创盈基金和泰达宏利创益基金,三支“固收+”基金收益率排名均处于同类产品前列,回撤均较低,其管理期间单位最大回撤的年化收益率(Calmar比率)在全市场排名靠前,走势可谓稳健。

一、投研经历

宋加旺稳健的投资业绩绝非偶然,在此之前,宋加旺拥有17年的债券研究、投资和大类资产配置经验,对获取绝对收益有独到的投资方法论。他的投资理念方法经历了五次股债牛熊周期的考验,得到了投资实战检验。他的投资阅历丰富,管理过公募基金、不同策略的基金专户组合、社保组合、企业年金、职业年金、养老金产品和养老保障产品,形成了针对不同品种组合的独特的投资理念、方法、框架、思路,不同组合均取得优秀业绩。

他从入行之始即从事信用债的信用风险识别和信用评级工作,当初的信用债规模还相对较小、信用债的品种还相对单一,之后一步步经历了信用债品种的创新和规模的扩容,经历了信用风险缓释工具的创设、到全市场开始打破信用债刚兑、再到利率市场化的建设等等。他表示,对信用债投资最深的理解就是一定要避免“踩雷”,而不“踩雷”的关键就是做好信用风险的识别,就是要做好信用分析。

之后,宋加旺正式进入基金行业,从研究员做起,研究领域覆盖宏观经济研究、利率研究、信用研究、投资策略研究、数量研究和利率衍生品研究,在这个过程中搭建起自己的投资研究框架。升任投资经理后,他开始管理年金组合、专户组合、社保组合等。2015年,宋加旺加入建信养老金公司,搭建投研团队,专门从事养老金的投资管理。

十多年的年金投资管理经历里,获取绝对收益的理念在他的头脑里根深蒂固。在私下交流里,他说道,“年金都是老百姓(44.310, -0.84, -1.86%)的养命钱,管理年金要尽量做到不能出现亏损,而且因为年金基金的前端资金不时会有进有出,年金基金的投资还不能有大的波动。”

同时追求绝对收益的产品业绩还要进行相对排名,在市场不断的磨炼中,他充分运用之前在大类资产配置方面的积累,不断研究如何尽力穿越牛熊周期,在股票、信用债、利率债、可转债等品种投资方面都形成了自己的一套做法,不断地根据不同类型产品的风险收益需求制作出相对低回撤、相对高收益的投资工具。

二、投资秘笈

宋加旺特别强调,大类资产配置对投资组合收益率的影响程度能达到80%以上,换句话说,大类资产配置是组合80%以上收益的来源,所以一定要做好这方面的工作。大类资产配置涉及到宏观经济基本面的二阶判断,涉及经济增长、通货膨胀走势、财政政策、货币政策、资金面,还会涉及到各个细分品类市场的供需关系、估值高低及其相关性等等。

他表示,自己在大类资产配置上的目标是靠资产配置力争做出绝对收益,在不同时点,会根据组合的情况来动态调整波动类资产的仓位,努力获取绝对收益。

构建组合的具体方式是,在组合刚开始积累的时候,会尽量选择久期相对短一点、收益相对确定的资产。在积累到一定程度,根据组合净值的增长程度来相应地加大权益类资产的仓位。同时持有的权益类资产也分为防御性和进攻性的仓位,防御性资产偏好低估值、高分红的大盘蓝筹股,进攻性资产则会根据行业的景气周期,自上而下和自下而上结合来确定具体的个股。另外,会根据对进攻性仓位把握的确定性程度,在防御性和进攻性之间进行仓位的动态调整。

宋加旺表示,在固定收益类资产投资方面,为了尽量做出收益,自己更多地会使用票息策略和杠杆策略投资信用债,同时会利用久期策略和骑乘策略尽可能把握利率债的波段性投资机会,在可转债投资方面会根据估值的高低而采取防御或进攻策略。

回顾今年前三季度以来的大类资产配置投资操作,宋加旺表示,组合在年初开始建仓,初期股票仓位比较低,之后随着净值不断增长逐渐加仓。他判断下半年经济大概率会同比下行,通胀会比较高,财政政策前紧后松,货币政策下半年空间有限,所以在年中提前做了减仓的操作。7月30日中共中央政治局会议提出,要做好宏观政策跨周期调节,保持宏观政策连续性、稳定性、可持续性,统筹做好今明两年宏观政策衔接,保持经济运行在合理区间。他判断这会带来一波宽信用的政策,所以又提高了仓位,一直到三季度组合里的股票仓位仍然维持高位。到9月中旬,他判断大环境仍然存在不确定性,经济压力在提升,通胀压力在加大,货币政策宽松空间存在掣肘,海外宽松的货币政策退出预期在加大,于是进行了相应的调整。

站在目前时点,宋加旺表示,信用债方面仍然是以信用挖掘、票息策略和杠杆策略为主,尽量把握信用环境改善过程中的信用债的净价收益机会。他表示,自己团队对债券投资一直进行杠杆操作,基本维持中性的杠杆水平。今年市场的资金面很配合,在流动性允许的情况下,回购套利有相对确定性的机会,全年来看杠杆套利都是适合的投资操作模式。

在交流的过程中,他还特意高度评价了公司的信用评级团队,他表示,我们今年年初就准确判断出了煤炭行业的机会,预判行业基本面会转好,行业的利润和现金流都会转好,信用环境在改善。当市场还有些担心的时候,我们就拿出了适当的仓位布局了煤炭行业内龙头企业的信用债,这些债券信用级别非常高,信用风险非常低,票息又合适,非常契合我们力争做绝对收益的思路。我们不仅获取了较高的票息收益,还获取了可观的净价收益。

他判断,前段时间煤价上涨趋势里有供需矛盾的原因,也有投机的成分。随着国家保供稳价政策的调控政策的实施,煤价里投机的成分会被挤掉,但供需矛盾大概率将维持较长一段时期,所以预计煤价可能仍会维持在相对高位。

利率债方面的做法是尽量去把握波段。宋加旺表示,今年基于对宏观环境的判断和对市场预期变动的灵活把握,积极进行了利率债波段的操作,而且及时进行了止盈操作。

未来利率债投资面临的环境仍然相对复杂,PPI维持在相对高位,CPI也会逐步上行。所以他判断,接下来财政政策和产业政策会有边际改善来抵御。货币政策会进行配合,但是考虑通胀走势的掣肘,操作空间或会较为有限,预计继续维持目前的力度。同时海外美联储的Taper操作已提上日程,明年还有加息的预期。

总体来看,对利率的判断是短期仍不能太乐观,利率或会窄幅波动。所以他目前在利率债投资方面仍偏防御,久期策略维持谨慎。之后随着利率的上行,有足够的安全垫再逐步拉长久期,对利率债的投资方向是越跌越买。

可转债目前整体的估值偏高,他表示当前大概率会更多地采取防御操作,在低估值可转债中进行适当布局。

权益方面采取一半防御一半进攻的策略,并根据市场风险情况进行动态调仓。目前国内经济在投资、消费和出口方面都有压力,而且通胀的走势还有很大不确定性,海外宽松货币政策的退出已经在路上,对国内流动性的影响也需要有足够的关注,他表示对权益投资会相对谨慎,目前考虑先提高防御性的仓位,努力在一些估值偏低的板块里面寻找绩优股。

宋加旺表示,目前来看,房地产行业大概率处于政策边际改善的状态,权益市场整个地产板块估值相对偏低,下跌空间有限,上涨空间打开。

他补充道,通胀的走势目前总体上是上游价格先上涨,中游价格承压,最后价格会传导到下游。所以上游、中游、下游有定价权和硬资产的企业个股在估值足够低的时点都是非常好的投资标的。

风险提示:以上观点仅供参考,不构成投资意见或建议。基金投资有风险,在进行投资前请参阅基金的《基金合同》、《招募说明书》等法律文件。本资料非基金宣传推介材料,不作为任何投资建议或保证,以及法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运作基金资产,但不保证基金一定盈利,也不保证最低收益。基金有风险,投资需谨慎。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

粮食供给安全的要求越来越高

粮食供给安全的要求越来越高

2022年服贸会增加赞助商层级

2022年服贸会增加赞助商层级

高标准自贸区网络加快打造

高标准自贸区网络加快打造

GDP万亿城市进入新一轮的升

GDP万亿城市进入新一轮的升

长沙实现数字人民币税款缴纳

长沙实现数字人民币税款缴纳

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

中国文旅创新发展 消费市场

中国文旅创新发展 消费市场

48小时点击排行

48小时点击排行